底盘电子助力特斯拉 Autopilot

顺利实施技术当头,Autopilot 为特斯拉提供强大的品牌壁垒。特斯拉成为全球电动车标杆,与 其 Autopilot 密不可分。自 2014 年 10 月推出时,Autopilot 1.0 版本已实现了 L2 级别辅助驾驶,领先行业让广大驾驶者能体验到辅助驾驶的功能。经历 4-5 年演变,目前 Autopilot 已演化至 3.0 版本,其搭载的全自动驾驶计算机 FSD 足以助力特斯拉实现全 自动驾驶功能,目前Autopilot累计行驶里程已超过22亿英里,是行业自动驾驶的标杆。

超前的智能驾驶技术为特斯拉赢得口碑,使得特斯拉成为全球电动车领军企业,Model 3 在美国销量远超同价位的奔驰/宝马/奥迪豪华品牌,其品牌力可见一斑。

硬件先行,底盘电子奠基,助力 Autopilot 顺利实施。硬件先于软件,自 2014 年 10 月 开始,Autopilot 的硬件就默认搭载在每一辆出厂车型上。执行机构方面,电控转向上, 全面搭载了电动助力转向系统(EPS);电控制动上,制动防抱死系统(ABS)/电子稳 定控制系统(ESC)、电子驻车系统(EPB)等是每一辆车的标配,并且优先全面搭载了 博世第一/第二代 iBooster 电控刹车系统。从 Model 3 开始,即便其入门级的定位使其 价格远低于其他 2 款旗舰车型 Model S/X,但底盘电子执行机构方面仍然维持了同等的 配置。有了底盘机构的基础,特斯拉得以在软件层面上可以实现对于 L2+自动驾驶执行 端的升级。

制动+转向执行机构电控化升级需求迫切

底盘的电控化升级主要是满足智能驾驶线控的要求以及在电动化中能量回收的效率提 升。执行机构从机械结构向电子化结构的升级主要加入了传感器、驱动电机以及控制器 等电子元件。除了自身结构电子化升级,执行机构的控制算法也极为关键。以 ESC 为例,需要计算汽车侧向力、纵向力等综合实现对刹车动作的调整,这需要大量的路试和 算法优化,这带来了产品的软件高附加值。

“环境感知+控制执行”,L2 级以及整个自动驾驶的实现基础

单车智能的自动驾驶实现可以简单的划分为环境感知、控制策略和执行机构。形象的类 比到人的话感知就是人的眼,处理即是人的脑而控制就如同人的手脚一般。AEB 自动刹 车的实现就是用电控制动系统车代替人实现刹车。

环境感知:提供前方物体测距信息,多种传感器融合是最佳解决方案。目前主流的传感 器有摄像头、毫米波雷达、激光雷达、V2X 传感器等,每个传感器在环境感知信息的采 集中各有优劣,例如摄像头可以采集图像信息,毫米波雷达能全天候采集距离信息,激 光雷达能提高极高精度,V2X 能够得到交通设施及远距离车辆信息等。不同等级的自动驾驶工况对主要传感器的依赖各有不同,而多种传感器信息融合能在未来自动驾驶阶段 提供更加全面的环境信息。

控制执行:IBS、EPS 和 ESC 打造底盘执行机构铁三角,智能驾驶对制动系统升级更 为迫切。执行机构通过对环境感知信息进行处理下达执行机构命令,实现最终的自动刹 车、自动转向等功能。目前,IBS(智能刹车系统)、EPS(电子助力转向)和 ESC(电 子车身稳定系统)是保障执行机构的铁三角组合,其中 IBS\ESC 属于电控制动系统, EPS 属于助力转向系统。以博世的执行机构系统构架为例,未来 IBS、EPS 分别作为纵 向控制和横向控制的主要执行机构,而 ESC 作为转向和刹车的备份系统提供双保险。智能驾驶更多主要为刹车等纵向控制,对于 IBS、ESC有刚性的需求,带来纵向执行结 构的迫切升级。

底盘执行机构电控化三大核心(EPS/ESC/IBS)在我国渗透率仍然较低,市场空间提升 潜力巨大。1)EPS:欧美 EPS 的渗透率已经在 80%以上,而国内渗透率约在 66%, 仍然有较大的提升空间,未来渗透率有望达到 80%以上;2)ESC:2011 年对新车加入 了 ESC 强制渗透的要求,北美 ESC 渗透率超过 95%,欧洲也已经超过 90%,但中国 国内的 ESC 渗透率在 55%左右,未来有望提升至 70%左右;3)IBS 处于量产初期阶 段,渗透率偏低,新能源乘用车搭载率 15%,传统燃油车 1%,未来新能源乘用车、传 统燃油车搭载率分别有望提升至 30%、10%;4)EPB 目前市场渗透率约 44%,未来有 望提升至 60%以上;4)按照乘用车未来 1%的复合增长,预计到 2023 年国内 EPS、 ESC(控制器) 、IBS、EPB(控制器)市场规模分别为 398、78、57、40 亿元。

助力转向,向电动转向 EPS 持续升级

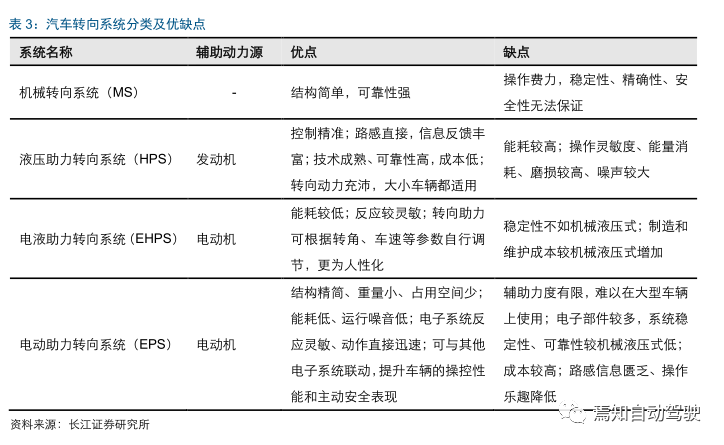

技术路径:节能、智能化,HPS 向 EPS 升级

随着科技的迅猛发展,汽车转向系统也迎来了不断的升级和发展。20 世纪初,英国首次发明了机械液压助力。1954 年,通用汽车公司首次将液压助力转向系统应用于汽车。

20 世纪80年代,电子助力液压转向系统问世。1988 年,铃木汽车公司率先在 Cervo 上装备电动助力转向系统。近年来,四轮转向系统及线控转向系统等一些新兴技术崭露头角。

EPS 设计初衷为方便驾驶员转向,而自动驾驶的出现使得 EPS 作用大幅提升,肩负着 自动转向功能。在上世纪 90 年代就问世,其设计初衷主要为了便于驾驶车用更轻便的 实现汽车的转向操作。但目前随着自动驾驶的引入,未来自动转向等横向操作的核心执 行机构将由 EPS 完成,这让具备 EPS 企业将大幅参与到整车厂的自动驾驶开发中。

市场空间:渗透率相比发达地区仍较低,仍有提升空间

EPS 产品技术较为成熟,目前在国外已经成为主流,国内仍有差距,2023 年国内市场 空间有望接近 400 亿元。一方面,EPS 相比传统液压助力转向系统,可以节油 3%-5%, 是“节能化”和“电动化”背景下的典型产品。另一方面,EPS 发展时间较长,产品已经比较成熟,具备大规模应用的基础。根据统计,过去中国 EPS 渗透率持续提升,2018 年国内EPS需求量达到1851万套,渗透率约66%,而同时期日本渗透率已经接近90%, 欧美渗透率也接近 80%,中国与发达国家仍有一定差距。EPS 在中国正迎来加速渗透时机,一方面,受特斯拉等新兴企业启发,消费者对于智能驾驶的呼声日益增加;另一 方面,国内车市增速放缓、竞争加剧背景下,智能驾驶成为车企之间新的竞争力比拼战场,对于 EPS 装配有望加速提升。

根据助力电机装配位置不同,EPS 有多种类型,C-EPS 适合小排量车型是国内主流。EPS 可以分为转向柱助力式(C-EPS)、齿轮助力式(P-EPS)、齿条助力式(R-EPS) 和直接助力式(D-EPS), 其中 C-EPS 目前价格在 1300 元左右,其他如 R-EPS、DEPS 等价格在 1600-2300 元不等,目前国内以 C-EPS 为主。

1) 综合来看,目前国内 EPS 均价约 1500 元/套,可估算 2018 年国内 EPS 市场规模 约 278 亿元;

2) 欧美地区更具有手动驾驶文化,EPS 搭载率不及日本,我们认为中国汽车文化与日 本更为接近,EPS 渗透率有望对标日本,至 2023 年达到 90%,并且基于中国汽车 销量复合增速 1%的假设,至 2023 中国 EPS 市场规模有望接近 400 亿元,相比 2018 年增长约 44%。

竞争格局:大厂主导,格局稳定,龙头有望稳健发展

国际零部件厂商占据国内大部分市场,格局已较为稳定。根据 2017 年数据,国内 EPS 市场仍主要被国际零部件大厂占据,其中博世华域转向、捷太格特、NSK 合计市场份额 超过60%。EPS 行业相对成熟,整个格局较为稳定,龙头厂商博世华域转向、耐世特 等有望受益EPS进一步渗透保持稳健增长。中国自主EPS品牌也在寻求突破,易力达、 恒隆、中汽系统、豫北等企业已有 EPS 产品销售,但规模仍然较小。

博世华域:国内市占率第一,持续稳健增长

博世华域转向系统有限公司前身为上海采埃孚转向系统有限公司,目前博世、华域汽 车分别持股 51%、49%,旗下拥有烟台、武汉、南京三家分公司。

博世华域转向系统有限公司主要产品包括平行轴式电动助力转向系统(EPSapa)、双齿 轮式电动助力转向系统(EPSdp)、管柱式电动助力转向系统(EPSc)、液压助力转向 系统(HPS)等,客户主要包括上汽大众、上汽通用、上汽乘用车、吉利汽车等国内主 流主机厂。

博世华域为国内转向系统龙头,2018 年行业下行下仍保持稳健增长。博世华域转向系统有限公司近年来收入、利润持续快速增长,截至 2018 年实现收入 18.2 亿欧元,同比 增长 13.4%,实现净利润 1.8 亿欧元,同比增长 8.4%。博世华域在中国市占率持续稳 步提升,2018 年博世华域 EPS 配套量 623.4 万套,占国内 EPS 市场份额 34%,是国 内转向龙头公司。

耐世特:国内持续开拓有望带来新的成长

北美第一大、全球前三大转向龙头,收入、利润快速增长。耐世特主营转向及动力传统系统、先进驾驶员辅助系统 ADAS、及自动化驾驶汽车技术 AD,前身是德尔福的转向 事业部门,2011 年被中航工业集团收购,2015 年在港交所上市。公司是北美第一大、 全球前三大转向系统龙头。2019 年之前,公司收入与利润持续增长,2012-18 年收入从 21.7 亿美元至 39.1 亿美元,复合增速 10.3%,归母净利润从 0.6 亿美元到 3.8 亿美元, 复合增速 37.1%;2019 年受亚太市场等销量下滑影响,公司收入、利润有所承压,2019 年中收入 18.3 亿美元,同比下滑 10.5%,归母净利润 1.3 亿美元,同比下滑 34.3%。

公司的持续稳健发展得益于产品与市场齐头发展,产品上,抓住 HPS 向 EPS 升级机 遇,完成向 EPS 龙头的转型;市场上,积极开拓亚太新兴市场,打开长期增长空间。

产品上:紧抓转向系统升级大势,成长为 EPS 龙头,利润迎来高速增长。公司自 1998 年起首次与大众合作 EPS 项目,拉开 EPS 产品大年,随后紧抓 EPS 机遇,加大研发力度,研发投入占收入比重在 2012 年为 4%,到了 2019 年年中已至 8.3%。大力研发 支持下,公司推出 REPS、CEPS、PEPS 等多种产品,丰富 EPS 产品矩阵。客户上, 与宝马、通用、福特等国际巨头合作,EPS 配套量明显提升。2014 年公司 EPS 收入比重首次超过 50%,取代 HPS 成为核心产品,2019 年年中 EPS 收入占比已达到 67%。

EPS 相比 HPS 单价更高,盈利更好,公司借由向 EPS 转型,盈利能力也实现了长足的 提升,2018 年公司毛利率&净利率分别达到 17.3%、9.7%,相比 2012 年分别提升了 4.8、7.1 个百分点。2019 年,因亚太地区尤其中国车市不振导致公司产能利用率下滑, 以及美元升值导致汇兑不利等因素,公司盈利出现一定下滑,2019 年年中毛利率&净利 率分别仅有 15.9%、7.1%。

市场上:积极开拓欧美以外的亚太等新兴市场,回归优质客户,打开长期增长空间。公 司第一大客户为通用汽车,客户占比达到 40%以上,以通用、福特为主的北美业务一直是公司的业务重心,北美收入比重在 60%以上。2010 年以来,公司积极开拓亚太等新 兴市场,在中国、印尼、非洲等地建厂,加强与各区域整车厂业务合作。

以中国为代表,2000 年以来中国汽车销量与 EPS 搭载率均迎来快速提升时机,公司借助与长安、东风等通力合作,逐渐扩大在中国影响,并继续积极扩大中国整车厂覆盖面, 近期已取得与比亚迪、吉利、广汽乘用车、长城汽车等主流自主品牌 EPS 合作项目。公司在中国业务比重持续快速提升,由 2010 年的 7.1%提升到了 2015 年的 21.9%。

展望未来:加强高性能 EPS 研发,向 ADAS 领域技术积极充能。EPS 是 ADAS 重要工具,公司积极强化 ADAS 领域研究与产品更新,加强与整车厂 ADAS 发展项目。2018 年公司 EPS 签约订单当中 21%订单具备 3-5 级 ADAS 功能,并且公司也正在与整车厂 开展 11 个 3-5 级 ADAS 发展项目。

电控制动,亟待突破的底盘电子核心

技术路径:ESC+EPB+IBS 三大应用,集成化是未来趋势

汽车制动系统是汽车上用以使外界(主要是路面)在汽车某些部分(主要是车轮)施加 一定的力,从而对其进行一定程度的强制制动的一系列专门装置。制动系统的作用是:使行驶中的汽车按照驾驶员的要求进行强制减速甚至停车;使已经停驶的车在各种道路条件下(包括坡道上)稳定驻车。

制动系统三大发展阶段,电气化、模块化是核心趋势

第一阶段:无电控制动系统。最原始的制动系统完全依赖驾驶员踩踏制动踏板来推动制 动推杆,完全没有助力器的协助。缺点:容易出现刹车困难、刹车车轮抱死的情况。

第二阶段:电子辅助引入,电控+液压制动,且整体结构布局复杂:制动系统加装电子 真空助力器(EVB)与 ABS/ESC/EPB。电子真空助力器通过控制电子阀实现真空压力 的传递,ESC 系统对制动力输出的液压进行在分配。简单的讲是是在制动力输入环节加 入电控部分以及在制动力输出环节加入电控部分。加入电控模块后,可以达到汽车主动 制动的效果,但整个制动系统结构复杂化了。

第三阶段:完全电控制动,而且执行机构逐步实现模块化。驾驶员踩下制动踏板使推杆 向前移动,这时,制动踏板位移传感器感知到推杆的位移量,接着将这一信号传输给电 子控制单元,由该模块来计算出电机需要输出多少扭矩来助力,然后再控制驱动电机的 电流大小来控制电机的输出最后实现刹车。线控制动系统分为 EHB(电子液压制动)系 统和 EMB(电子机械制动)系统两类。简单说 EHB 通过电机驱动原有的液压系统实现 制动,而 EMB 取消了原有液压系统在轮边驱动电机实现刹车。相比而言,EHB 比 EMB 将更早量产,IBS 是 EHB 的代表技术。

电控+液压制动是当期主流,未来将向线控制动升级。相较于下一阶段线控制动,电控+ 液压的方式是目前主流汽车采用的产品。汽车制动系统经过长期发展,已逐渐由传统液压/气压制动发展到目前电控+液压方式,主要包括制动防抱死系统(ABS)/电子稳定控 制系统(ESC)、电子驻车系统(EPB)等,未来向线控制动升级当中, IBS 是核心产品。

ABS+ESC 技术路径:ESC是 ABS 功能的进一步扩展,未来由 ABS 升级为 ESC

ABS 的功能主要有:( 1)紧急制动时,维持良好的车轮滑移率,缩短整车的制动距离;(2)防止后轮抱死,保持良好的整车侧向力,保证整车稳定性;(3)防止前轮抱死,保 持了前轮的转向能力,紧急制动时,驾驶员可以通过转向避开障碍物。ABS 主要分为气 压制动防抱死系统和液压制动防抱死系统两种,其中气压制动防抱死系统主要用于商用 车,液压制动防抱死系统主要用于乘用车。

电子稳定控制系统(ESC)是 ABS 功能的进一步扩展,并在此基础上,增加了车辆转向 行驶时横摆率传感器、侧向加速度传感器和方向盘转角传感器,通过 ECU 控制前后、 左右车轮的驱动力和制动力,确保车辆行驶的侧向稳定性。主要功能有:在驾驶员高速 变道或汽车在转弯行驶时,检测整车状态,通过控制车轮制动力和发动机输出力矩相互 协调,来维持整车的稳定性和循迹性。电子稳定控制系统可以最大限度地避免整车失稳, 减少事故的发生,保护人员和财产安全。

EPB 技术路径:与 ESC集成化成为未来趋势

电子驻车制动系统(EPB)即电子手刹,通常和自动驻车系统(Auto Hold)一起配合实现停车制动,是指将行车过程中的临时性制动和停车后的长时性制动功能整合在一起, 并且由电子控制方式实现停车制动的技术。相比传统手刹系统,EPB 解决了操作舒适性 差、反应慢、安全性能差等问题,提高了驻车制动性能,节省了质量和设备空间。

随着降本要求的进一步提升,未来 EPB 逐渐向 EPBi 的新形态演进,即与 ESC 集成的 驻车制动系统。EPB 与 ESC集成化的理论基础包括二者在系统可靠性方面有相似要求, 以及可以共享控制程序和算法的重要部分。由于取消了 EPB 控制单元(仅保留 ESC 控 制单元),工序、重量、空间、成本得到了进一步节省。

IBS 技术路径:EVB的升级产品,与 ESC集成化是下一步趋势

目前主流方案——电子真空助力器( electronic vacuum booster,EVB) +ABS(+ESC):1)早期自动刹车主要由 ESC 完成,ESC 能提供从储存泵中提供刹车力,但 ESC 的缺 点是刹车力度较小(约 0.5g,标准刹车 0.8g),另一方面频繁调用会影响寿命。2)EVB 的出现让自动刹车的主要力量提供由 EVB 提供,通过电子真空泵(EVP)快速抽真空 实现制动力的提供,是现阶段的主流方案。

IBS(智能刹车系统)是一个不依赖真空源的机电伺服助力机构,比 EVB 更加先进。IBS 的优势在于:1)电控化:完全摆脱真空源(发动机提供),直接由伺服电机提供制动力, 而无需驾驶员踩下制动踏板,使制动系统控制更加智能化。2)模块化:集成了控制、驱 动和助理模块,使得制动系统执行端结构更加简化,体积变小。3)响应速度比传统式要 快三倍,为自动紧急制动系统带来了显著的好处,且能配合制动能量回收,节省油耗。

目前 IBS 已进入第二代产品,与 ESC 的整合是下一步趋势。国际巨头已研发出 IBS 与 ESC 形成 one-box的集成化产品,体积进一步减小,能在策略上同时兼顾横向和纵向、 驱动力和制动力,给出响应时间更短、舒适性更佳的方案。

市场空间:渗透率仍然较低,未来有望继续提升

ESC 市场空间:ABS 已基本全面搭载,ESC 整体渗透率约 55%,在 12 万元以下汽车 上搭载较少,未来渗透率有望达到 70%以上,市场空间约 78 亿元

1)根据易车网数据统计,当前我国在售车型当中,ABS 搭载率已接近 90%,仅有部分老款或 5 万元以下低端车型上仍未搭载,整体来看 ABS 在我国已实现了大范围普及;2)与 ABS 相比,ESC 搭载率仍然不高,目前在 55%左右,其中 12 万元以下车型搭载 率仍然较低,5 万元以下基本没有搭载。主力合资品牌如大众,其 8 万元以上经济型车 型基本在 2013 年前后开始逐渐搭载 ESC,主力自主品牌如长城汽车,由于主打高性价 比优势,其 5-8 万元入门级车型基本在 2013 年前后开始逐渐搭载 ESC。目前来看二三 线合资、自主品牌的经济型、入门型车型在 ESC 领域仍有一定空缺。

1) 我们认为未来随着汽车安全配置的进一步加强,已广泛搭载使用的 ABS 有望逐步 升级为 ESC,推动 ESC 渗透率继续提升,到 2023 年 ESC渗透率有望达 70%;

2) ESC 控制器单车价值在 500 元左右,ESC 总成包括执行机构液压泵、液压继电器、 电机等,价格约在 1200 元以上,假设我国乘用车未来复合增速在 1%左右,推算 出到 2023 年我国乘用车 ESC 控制器、总成市场规模分别为 78、187 亿元,相比 2019 年增长约 32%。

EPB 市场空间:整体渗透率约 44%,在 8 万元以下汽车市场搭载较少,未来渗透率有 望达到 60%以上,市场空间约 40 亿元

近年来,许多中高档乘用车将传统的机械式驻车制动系统升级成为由电子控制单元控制的电子驻车系统,但经济型车型搭载率仍有提升空间,目前市场整体搭载率在 40%-50% 之间,12 万元以下车型在 40%以下,其中即便是一线合资以及自主品牌在 8 万元以下 级别市场当中 EPB 搭载率也仍然较低。

EPB 总成单车价值约 1000 元,其中控制器约 300 元,推算出 2019 年我国乘用车 EPB 总成市场规模约 94 亿元,控制器市场规模约 28 亿元。假设到 2023 年 EPB 在我国乘 用车渗透率达到 60%,同时我国乘用车未来复合增速在 1%左右,推算出到 2023 年我 国乘用车 EPB 总成市场规模 134 亿元,控制器市场规模为 40 亿元,二者相比 2019 年 增长约 42%。

IBS 市场空间:市场应用初期阶段,渗透率仍较低,新能源车节能迫切需求下,未来提 升空间巨大,市场规模有望达到 57 亿元

目前 IBS 由技术导入期向量产期过渡后不久,目前全球具备成熟量产能力的企业仅有 博世、天合、大陆集团。

IBS 与再生制动的配合使用可实现能量回收最大化,新能源车技术发展当中需求迫切。目前新能源车续航里程是一大核心难题,IBS 可实现能量回收,对新能源车续航有显著 帮助,在新能源汽车领域已有一定应用,未来随着新能源车规模的增加以及智能驾驶技 术要求的提升,IBS 市场应用有望迎来加速。

能量回收原理:一般车辆制动有三个阶段:纯再生制动、混合制动和纯机械制动。这三 个阶段对制动力的需求是不同的,纯再生制动阶段所需制动力较小,可由倒拖电机来实 现减速并回收制动能量;混合制动阶段所需的制动力已经超过倒拖电机所能提供的最大 制动力范围,因此需要机械制动补偿额外的制动力,IBS 在这一阶段就可发挥其独特的 优势,因为需要精确再生制动和机械制动的制动力的分配来实现最大程度的能量回收, 传统助力器需要驾驶员来主动控制,很难保证其分配的合理性,而 IBS 却可以实现精确 的电子助力控制,从而实现能量回收的最大化。此外,IBS 助力系统可以满足日常刹车 的要求,降低制动系统的磨损,同时也能通过电机的反向作用,弥补刹车踏板在制动能 量回收等状态下的力度补足的问题,让驾驶更为顺畅。

我们对 IBS 的国内乘用车市场空间进行了简单测算:

1)根据目前搭载 IBS 车型销量,估计 2019 年国内 IBS 需求约 35 万台,其中新能源乘 用车 16.5 万辆,传统燃油车 18.5 万辆,估算出 2019 年新能源乘用车搭载率 15%,传 统燃油车 1%,假设到 2023 年新能源乘用车搭载率提升至 30%,传统燃油车提升至 10%;

2)假设 2020 年起乘用车销量复合增速 1%,其中 2020 年新能源乘用车销量 130 万辆, 传统燃油车 2000 万辆,到 2023 年新能源乘用车销量 310 万辆,传统燃油车约 1920 万 辆左右;

3)由于 IBS 的技术尚不成熟,因此价格较高,2015 年的市场均价约为 4000 元,后续 随着技术成熟,市场的竞争加大,价格加速下降,假设 2020 年单价约为 2500 元,2023 年单价为 2000 元;

基于以上假设,IBS 的国内乘用车市场 2019 年规模约为 9 亿元,到 2023 年预计 IBS 的市场空间约 57 亿元,相比 2020 年增长约 536%。

竞争格局:大厂主导,自主品牌已取得技术或量产突破

ESC 竞争格局:技术难度大,仍由外资巨头占主导,国产化已有萌芽

目前国内 ABS 市场仍由博世、大陆、天合等独资或合资企业占据主要市场,目前 ABS 技术已较为成熟,价格已经较低,国际巨头规模优势明显,不利于国内自主企业发展。

ESC 市场仍由博世、大陆、天合、德尔福等独资或合资企业占据大部分市场,由于技术 难度较大,国内实现技术突破的企业有限,目前代表企业有亚太股份、伯特利等。

EPB 竞争格局:外资巨头主导市场,自主品牌已实现量产配套

国内 EPB 市场主要为采埃孚-天合、大陆等国际具体主导,自主品牌也具备量产配套能 力,已经实现量产的有伯特利和浙江力邦合信智能制动系统股份有限公司等,投入研发 的主要有万向钱潮、亚太股份等。

IBS 竞争格局:国际巨头近年加速量产与市场应用,国内龙头企业已取得技术突破,规 模化量产在即。

从目前全球的布局来看,目前只有博世、大陆、采埃孚/天合具有完备的 IBS 设计技术 与量产能力,国际巨头近年在全球加速量产与车型配套。

博世:iBooster 是目前量产范围最广的 IBS 产品

2013 年博世成为第一家提出 iBooster 方案的企业,在德国投入量产,随后于 2017 年 在波兰扩大产能,2015 年起博世投入第二代 iBooster 产品,先后在德国、墨西哥、中国南京投产。第二代 iBooster 相比第一代产品,从二级蜗轮蜗杆改用一级滚珠丝杠减速, 体积大幅度缩小,重量也大幅减少,控制精度有所提高,并且能更快地产生制动力。

博世位于中国南京的第二代 iBooster 工厂于 2019 年 3 月正式投产,首期产能 150 万 套,第二条生产线将于 2020 年初开启,预计 2021 年南京将成为博世在全国最大的第 二代 iBooster 生产基地,到 2024 年满产产能达到 300 万套。博世 iBooster 是当前使用 范围最广的 IBS 产品,特斯拉、大众、通用、本田、上汽荣威、吉利、长城、蔚来、东 风日产启辰等车企均有所搭载。

2017 年,博世推出了 ESP(ESC 产品博世命名为 ESP)+iBooster 合二为一的 IPB (Integrated power brake 集成制动控制系统),并在凯迪拉克 XT4、比亚迪汉上搭载, 相比单个的 iBooster,IPB 体积进一步减小,能在策略上同时兼顾横向和纵向、驱动力 和制动力,给出响应时间更短、舒适性更佳的方案。

大陆:高度集成化 MK C1,2019 年开始逐步量产配套。

大陆集团于 2016 年研发出 MK C1,主要面向欧洲市场,最早在阿尔法罗密欧 Giulia 新 款车上搭载;随后于 2019 年在美国北卡罗来纳州的 Morganton 工厂量产,为美国市场 供货;2020 年计划在中国上海量产 MK C1 制动系统。相比 iBooster,MK C1 集成化更 高,将 ESC(车身稳定控制系统)与制动助力系统结合起来,用一个集成化的控制模块 实现了两种功能。由于集成化程度更高,具备体积小的优势,而弊端在于量产工艺较高, 以及可靠性不如 iBooster。目前奥迪 e-tron 系列,宝马 X5、X7 即将使用大陆集团的 MK C1。

天合:高度集成化 IBC,目前应用面仍然较窄。

采埃孚在合并天合(TRW)之后,推出了类似于大陆 MK C1 的集成化刹车控制方案 IBC (Integrated Brake Control), 于 2018 年量产,天合的 IBC 计划用于通用 K2XX 平台 上,并已经在雪弗莱皮卡车型 Chevrolet Silverado 装配,实际应用面仍然较窄。

国内方面,华域汇众、伯特利等自主品牌已取得了技术突破,规模化量产在即。

华域汇众:EBooster 成功初步量产。

华域汽车全资子公司汇众汽车于 2016 年开始研发 EBooster,2018 年成功获得了北 汽新能源和比亚迪项目定点。

伯特利:一体化 WCBS 即将量产。

2019 年 7 月,伯特利发布一体化线控制动产品WCBS,该系统集成了 TCS(牵引力控 制系统)、ESC、ABS、EPB 等传统制动功能。此外,WCBS还可集成第三方控制软件, 如胎压监测、EBD(电子制动力分配)、AEB(自动刹车辅助系统)、AVH(自动驻车系 统)等,能更好地满足电动汽车、智能驾驶对制动系统的新需求。伯特利目前已开始承 接 2020 年 9 月份之后量产的项目。

拓普集团:IBS 研发进展顺利。

国内方面,拓普集团已经实现了 IBS 零的突破,2012 年公司立项 IBS 项目,2015 年已 完成机械部分的设计,目前已经完成了部分测试,公司 2016 年 4 月 11 日拓普集团发 布非公开发行预案,拟投入募集资金 22 亿元于汽车智能刹车系统项目,项目建设期 2 年,实施主体为宁波拓普集团股份有限公司,项目的建设地点位于宁波市北仑区,形成 年产 150 万套汽车智能刹车系统(IBS)的生产能力。

广告

广告

广告

广告