氢能及氢燃料电池重卡解读

1. 政策导向

政府政策将以推动上游关键零部件技术突破(8大类)、促进下游应用及基础设施发展为核心原则,避免将政策过度集中在销售环节而引发产业链低水平发展。

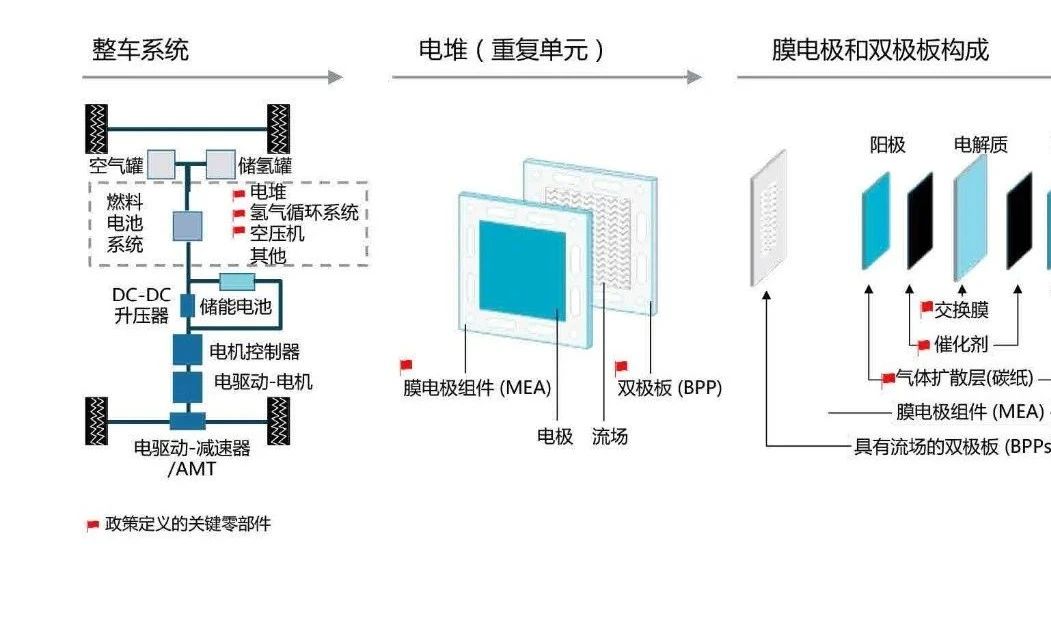

1.1 上游关键零部件技术突破:2020年9月五部委联合发布的《关于开展燃料电池汽车示范应用的通知》,明确8项核心部件(电堆、氢气循环系统、空压机、膜电极、双极板、催化剂、碳纸、交换膜)作为技术突破重点,要求示范城市群在第1-4年间实现至少2项、4项、5项、7项的本土化突破落地。

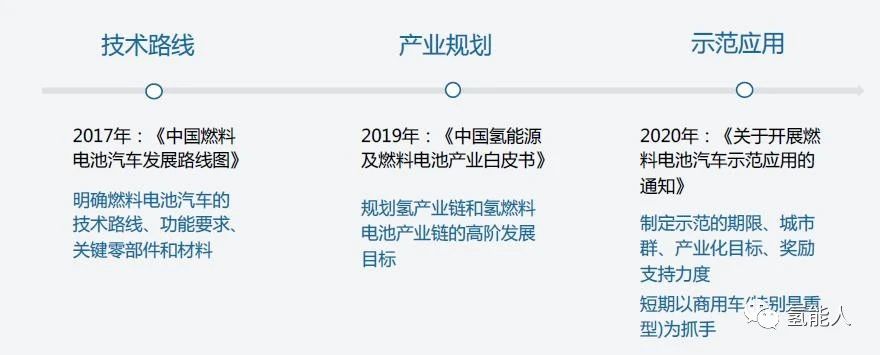

1.2 促进下游应用:自2017年起,国家各部委陆续出台政策,围绕车用场景依次制定技术路线、产业规划和示范应用方案,带动氢能及氢燃料电池产业发展。

1.3 基础设施发展:2020年5月,财政部发布《关于征求<关于开展燃料电池汽车示范推广的通知>(征求意见稿)意见的函》,提出新的加氢站补贴政策的补贴门槛或将从200kg/d提升到500kg/d日加注能力,推动加氢站朝着示范性规划建设:

1) 规划目标:虽然2020年受到疫情影响,但国内部分地区依然积极出台氢能产业规划,其中以广东省佛山市、上海市、四川省等省市为典型代表,如广东省发改委提出要在珠三角核心地区、沿海经济带布局建设约300座加氢站,上海计划到2023年规划加氢站接近100座并建成运行超过30座。

2) 建设补贴:在国家推出对加氢站行业发展的利好政策后,部分省市也相继推出补贴细则,主要针对于大于等于500kg/d加注能力的加氢站,平均单站补贴力度在300-500万元左右。

2. 政策实施范围

2020年9月五部委联合发布的《关于开展燃料电池汽车示范应用的通知》中明确对燃料电池汽车的购置补贴政策调整为燃料电池汽车示范应用支持政策,对符合条件的城市群开展燃料电池汽车关键核心技术产业化攻关和示范应用给予奖励,目的是形成布局合理、各有侧重、协同推进的燃料电池汽车发展新模式。截止目前已有17大燃料电池汽车示范城市群提出申报,初步答辩后选出3+2个示范城市群。

3. 政策支持方式

在城市示范群政策发布后,对于氢燃料电池汽车的补贴将不再沿用新能源汽车的“国补+地补”模式,而是由中央政府将政策奖励下发给城市示范群所在的地方政府,由地方自主制定并实施产业发展奖励政策,因地制宜发展氢燃料电池产业。先行城市如佛山、上海等均已发布各自的氢能产业发展规划。

罗兰贝格全球高级合伙人方寅亮表示:“在向2030碳达峰、2060碳中和的目标迈进过程中,氢燃料电池行业政策以促进上游技术突破、驱动下游应用及基础设施发展为核心,同时惠及产业链上下游玩家。另外在发展模式上以具备产业发展基础的城市示范群为核心,也更能有效聚焦资源,促进产业高质量发展。”

二. 氢燃料电池市场:车为核心,从氢燃料客车及中轻卡逐步向氢燃料重卡过渡

1. 氢燃料电池市场应用主体

氢燃料电池将以车用领域为核心应用,短期以客车及中轻型物流车为切入,中长期以氢燃料重卡为主体。

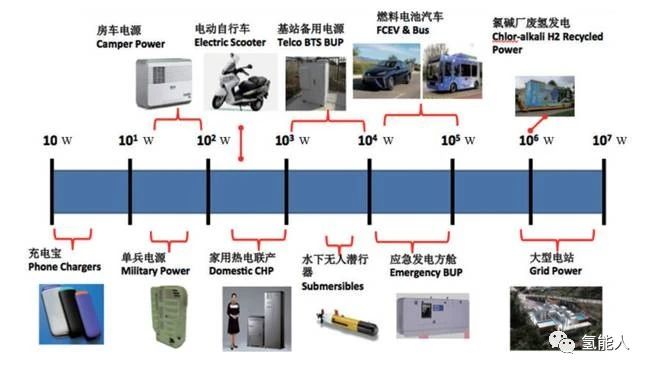

1.1 氢燃料电池的下游应用广泛,除了交通运输领域,还有便携式电池、发电和建筑储能领域。其中道路车辆为未来的核心增量领域。在道路车辆中,乘用车纯电动市场系统随着锂电池能量密度的逐步提升和充电设施的普及,已经能够较好满足日常使用,因此短期内氢燃料电池的替代必要性有限。而商用车则存在较多相对固定路线的场景,加氢站需求少,其应用场景和所需条件更适合燃料电池的技术特点和产业基础,因此商用车未来将成为氢燃料电池的主要发展重点。

1.2 在市场发展初期,由于氢燃料电池系统成本相对较高、系统及电堆功率较低等原因,所需系统功率相对较低的客车和中轻型物流车成为氢燃料电池汽车的主要车型,而随着电堆功率增大、燃料电池本身具备较大功率和能量密度潜力的特点,加上氢燃料电池政策补贴向重卡倾斜,氢能源重卡发展将进入快车道。

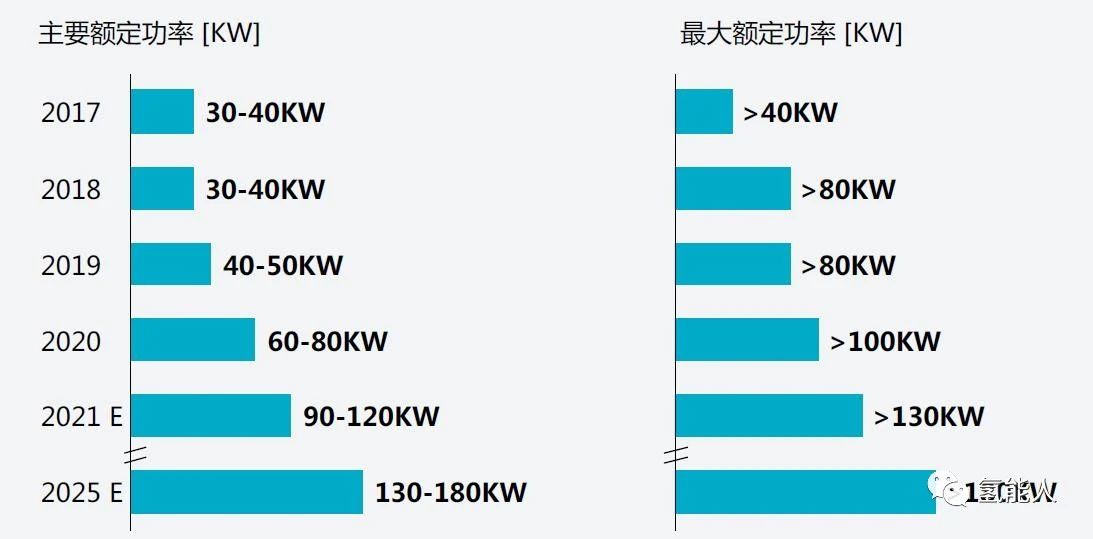

1) 氢燃料电池系统及电堆功率提升:早期系统功率的增长主要跟随补贴趋势提升,比如2017年额定功率主要在30KW-40KW之间,与当时国补条件“燃料电池额定功率不低于30kW”相适应,2021年氢燃料电池系统最大补贴的额定功率上限为110KW,整体功率发展紧随政策补贴需求。后期随着燃料电池技术的进一步发展,以及应用场景对于大功率系统的需求驱动(类比当前主流的重卡牵引车马力-400马力(约300KW)左右,当前主流的燃料电池功率段距市场需求仍有较大差距),未来燃料电池系统的功率将进一步提升。

2) 氢燃料电池重卡发展:当前氢燃料电池市场主流仍以大中客和中卡为主,主要由于中小功率燃料电池系统可以与此类车辆所需的马力适配,同时可以获取较大的补贴优惠。另外大中客主要的应用为城市公交,其所受政策的支持力度大,且路线和运行场景相对固定,因此发展也更加快速。未来在技术发展和补贴驱动下,伴随着燃料电池功率增大,氢燃料电池重卡应用将加速发展,同时由于燃料电池天然的高功率和能量密度的特点,使得其更能满足重卡对于载重量的要求。

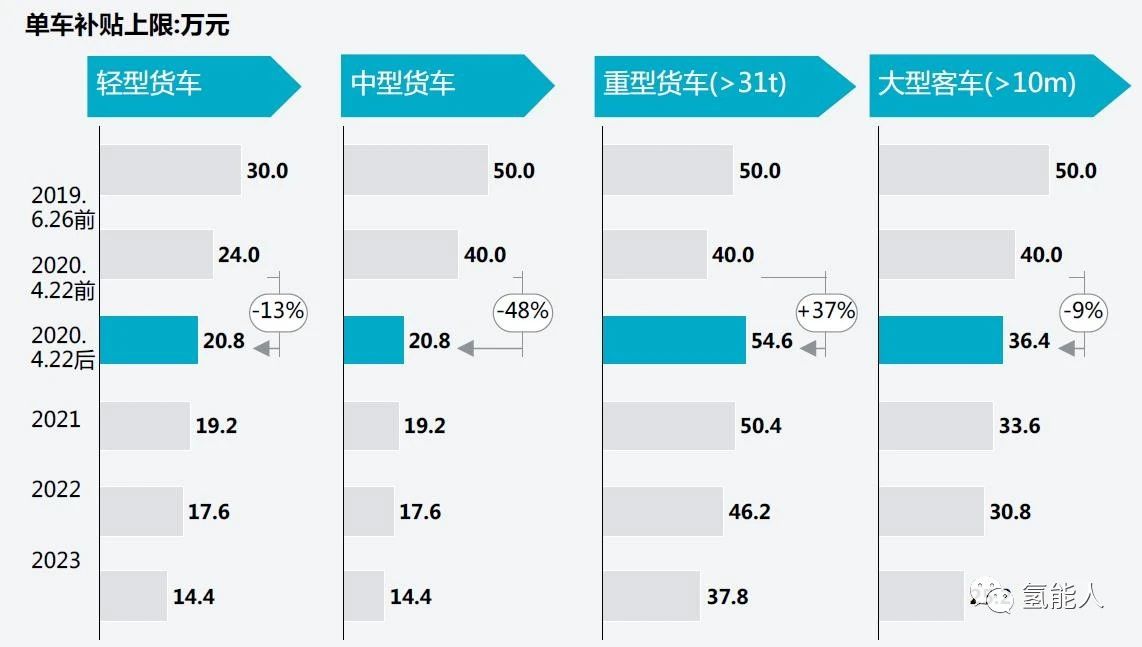

i 补贴驱动:在最新的氢燃料电池补贴政策中,相较上一版补贴,政策对于中型货车补贴大幅下滑,轻型货车稍有下滑,但随着纯电轻卡发展,氢燃料轻卡相较纯电轻卡的竞争力将下降。而重型货车补贴倾斜则在新政中更加突出,2020年9月最新补贴中,对于31t以上的重型货车来说单车补贴上限涨幅达36.5%。补贴政策的调整正在更加贴近氢燃料汽车的实际应用场景需求。

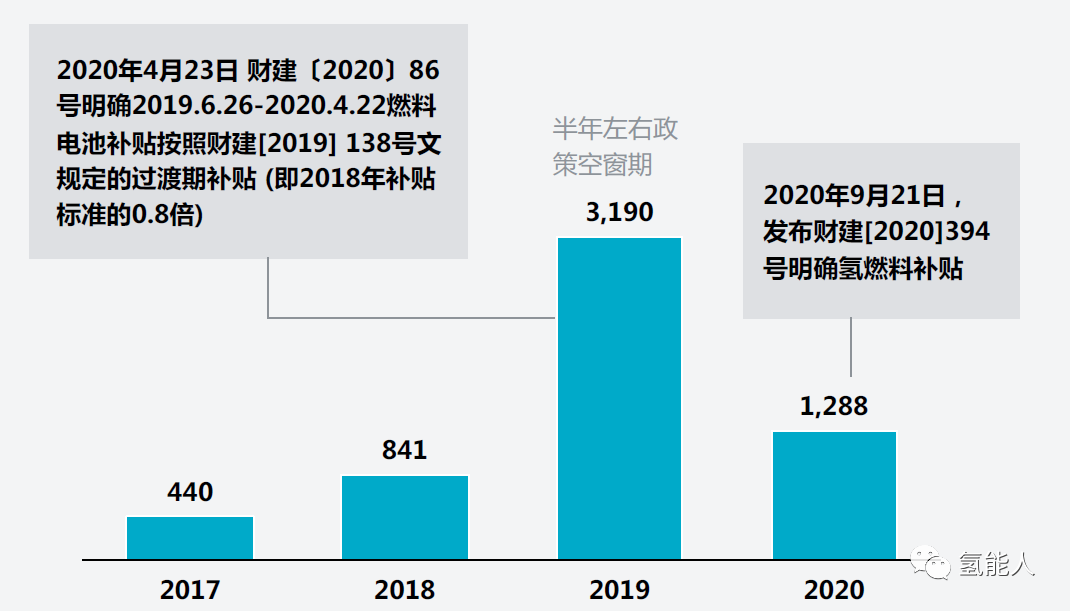

ii 氢燃料汽车销量结构转变:氢燃料重卡的销售比重预计将逐步提升,2020年及以前氢燃料重卡销售几乎为零,但到2030年预计销售占比超过整体氢燃料汽车的50%。从2020年的数据可以看出,当市场补贴存在不确定、出现空档期时,氢燃料卡车的销量所受影响极大,而大中客由于主要为公交用途,有地方财政支持,销量所受影响有限,销售占比达~90%。

后期当重卡补贴政策明朗,以及相关应用的新能源化,如绿色矿山、绿色电厂、绿色码头等,重卡在短倒牵引的使用将逐步增加,长期随技术发展后,长途牵引也将贡献重卡增量,公开信息显示,仅上汽红岩一家便规划未来4年将落地超10000台氢燃料电池重卡。

2. 市场规模及趋势

2020-2025年为发展起步期,到2025年氢燃料商用车预计销量达到约1万辆/每年的水平,2025-2030随着基础设施、技术革新和成本下降推动进入发展加速期,到2030年销量有望超10万辆。

2020-2025 起步期

由于当前加氢基础设施和氢燃料电池汽车的技术尚不成熟,整车购置和加氢成本仍然较高,因此预计未来五年内,市场整体仍需以政策驱动为主,以2020年为例,由于经历半年左右的氢燃料政策空窗期,直接导致氢燃料商用车销量腰斩,从未来成本变化及政策角度来看:

1) 成本方面:不考虑补贴的情况下,氢燃料牵引车的基准配置(110KW电堆+100KWH电池)购置成本预计在2025年能与锂电池相当,但理想情况下能够满足重卡大功率需求的购置成本仍然较高。在2025年以前氢燃料能耗成本优势难以凸显,百公里能耗成本超过250元。预计整体购置和燃料成本需要到2030年,氢燃料才逐步具备一定优势。

2) 从政策端来看:2020年由于政策不明朗直接导致氢燃料车销量腰斩:

另外,类比纯电市场的发展,纯电市场早期亦为政策驱动,历经约10年才逐步走向市场化,而氢燃料商用车在中国于2015年起步,仍需时间逐步成熟。

2025-2030 加速期

未来随着基础设施普及、技术革新和成本下降,氢燃料电池市场将进入加速发展期。

1) 基础设施建设达到配套要求:当前制约氢燃料电池车使用的关键限制因素之一在于加氢站的覆盖程度不足。加氢站是未来中国新基建的重点内容,预计随着未来车辆保有量的上升,以及加氢站建设成本的下降,加氢站数量增长将进入加速期,预计到2025年达到~500座,2030年到~1500座。类比当前约4800座左右天然气(LNG)加气站规模所支撑起的天然气重卡~13万年销量以及~50万保有量,如若顺利建成1500座加氢站,在加氢站加注能力和规模与加气站类似的前提下,也有望支撑4-5万年销量以及~15万保有量的氢燃料重卡的应用,与我们预计的2030年重卡年销量~6万辆相当

2) 技术革新推动氢燃料汽车产品线布局完善: 未来氢燃料电池汽车的技术革新将成为系统性的工程,除系统环节的集成外,还需依赖上游电堆和下游整车环节的优化,氢燃料汽车也将从技术上实现从中轻卡、客车向更高功率的氢燃料重卡产品拓展。

i 上游电堆环节:通过优化膜电极各子组件的抗机械及化学降解能力,以及提升双极板耐腐蚀性以延长电堆寿命。优化电堆组装及设计工艺,提升电堆一致性,并优化双极板流场设计,强化膜电极子组件的导电率、比活性等性能来提升电堆性能。通过降低双极板等硬件厚度,并同时优化电堆集成度来提升整体功率密度;到2030年,电堆体积功率密度有望从当前的3-3.5KW/L提升到7-8KW/L,电堆的寿命从当前的1.5-2万小时,提升到3-4万小时。

未来发展

随着氢燃料电池商用车的发展,未来氢能还可逐步拓展至乘用车、发电、储能等领域,同时在工业过程亦可应用氢气来降低碳排放,整体市场前景广阔;根据《中国氢能源及燃料电池产业白皮书》,氢能将成为中国未来能源体系的重要组成部分,预计到2050年氢能在中国能源体系中的占比约为10%,氢气需求量接近6000万吨,年经济产值超过10万亿元。

罗兰贝格项目经理高仲骐表示:“氢燃料电池汽车市场的发展是一项系统性工程,政策支持更多是帮助产业链上下游玩家更快突破产业发展瓶颈,但购置、运营乃至车辆全生命周期成本优化并相较其他燃料类型具备成本竞争力则是行业进入发展加速期的必要先决条件,需要产业链上下游玩家协同发展,共同突破”

广告

广告 编辑推荐

最新资讯

-

一汽车项目落地江苏,投资6亿!

2026-02-05 10:23

-

一汽车项目落地河南,投资96.3亿!

2026-02-05 10:13

-

HBK 2026 智能原型峰会

2026-02-05 10:10

-

【回望2025】聚焦风险链,穿透安全场:C-EV

2026-02-05 09:46

-

从 HUD 到 AR-HUD:为什么新规下“贴合度”

2026-02-05 09:39

广告

广告